Расчет НДФЛ в 1С: разбор основных ошибок

Содержание

В 2023 году были внесены изменения в законодательные акты, которые помимо прочего коснулись расчета НДФЛ, фирма «1С» оперативно внесла соответствующие изменения в программы 1С для корректной работы. В этой статье мы узнаем, какие изменения произошли, с какими типичными ошибками сталкиваются пользователи и какие есть пути их решения. Также мы рассмотрим обновления в функционале программ и как начислить НДФЛ в 1С. Кроме того, вы поймете, как рассчитывается налог на доход физического лица в различных конфигурациях 1С. Указанные ниже ошибки не исчерпывают всех проблем, с которыми сталкиваются пользователи программных продуктов 1С. Однако, они являются наиболее распространенными в бухгалтерской практике, поэтому мы уделили им особое внимание.

Ошибки начислений НДФЛ в 1С в 2023 году

Почему 1С неверно начисляет НДФЛ? Самая распространенная причина возникновения этой проблемы при расчете НДФЛ в 1С ЗУП и 1С Бухгалтерия - изменения в порядке начисления НДФЛ с 2023 года, которые далее мы рассмотрим более подробно. С текущего года дата исчисления НДФЛ – это настоящий день выплаты заработной платы. Это и является причиной проблем: налог высчитывается некорректно и вычеты предоставляются неверно.

Для решения данной проблемы, в большинстве случаев достаточно исправить неправильный день оплаты в документах 1С на фактический или сформировать новый документ 1С с корректной датой. Порядок действий мы рассмотрим на примере одного из самых популярных приложений 1С – 1С:Бухгалтерия.

Как начислить НДФЛ в 1С:Бухгалтерия 8.3

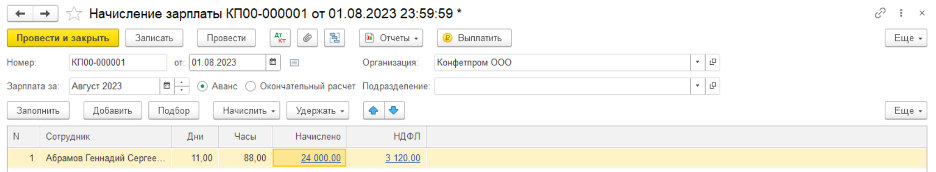

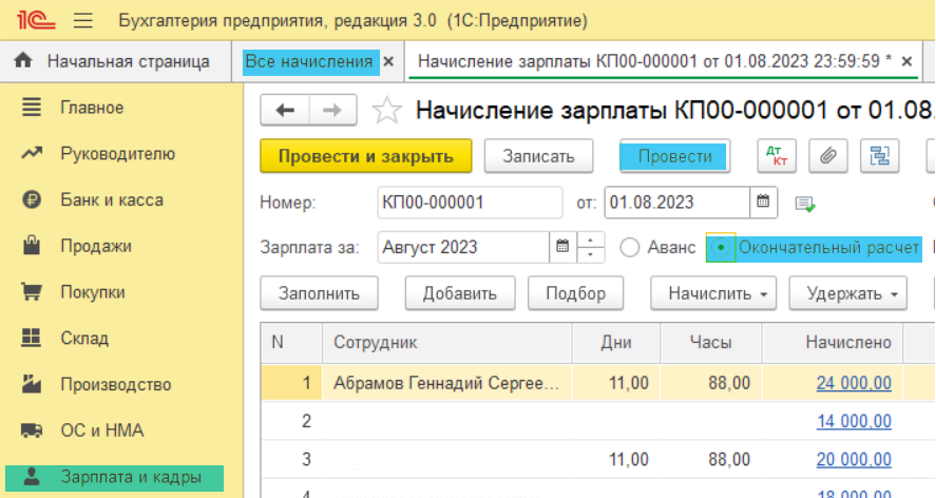

Рассчитать и начислить налог на доход физлица в 1С:Бухгалтерия можно с помощью функции «Начисление зарплаты».

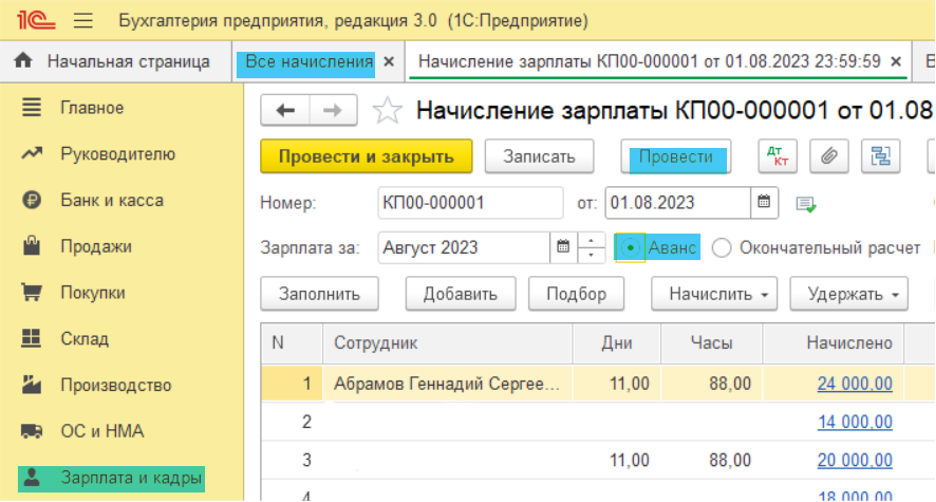

Чтобы создать новый документ или скорректировать существующий, переходим в раздел «Зарплата и кадры» — «Все начисления». Отмечаем в сформированном документе «Начисление зарплаты» «Аванс» (высчитываем авансовый платеж) или «Окончательный расчёт» (высчитываем зарплату).

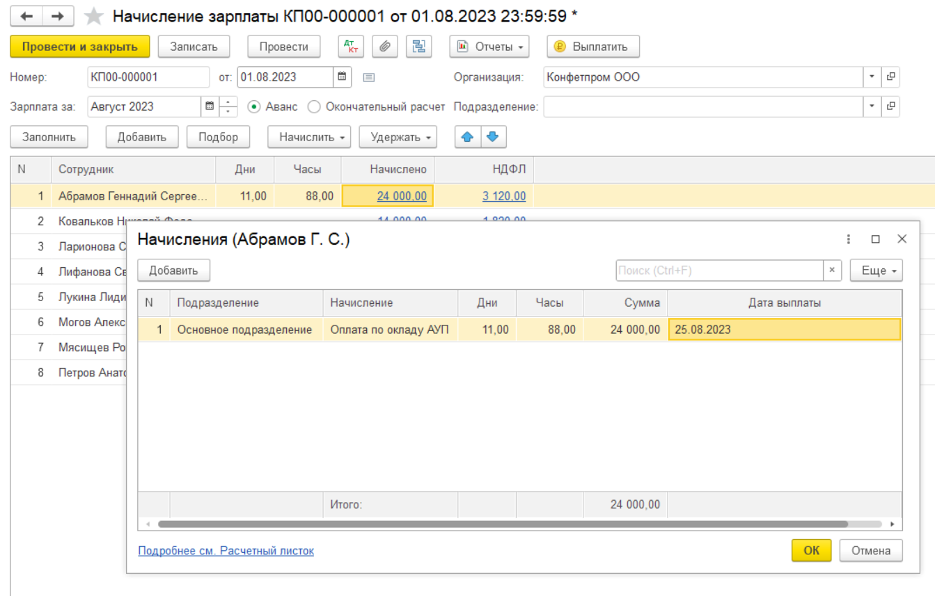

Для исправления ошибки начисления налога в 1С:Бухгалтерия 8.3 необходимо проверить день выплаты в документе – она может сбиться из-за настроек. Проверяем и изменяем его на верный.

Если налог некорректно начисляется у одного работника, в заполненном документе нажимаем на размер выплаты и в появившемся окне изменяем день выплаты заработной платы.

Далее заполняем документ и нажимаем «Провести и закрыть».

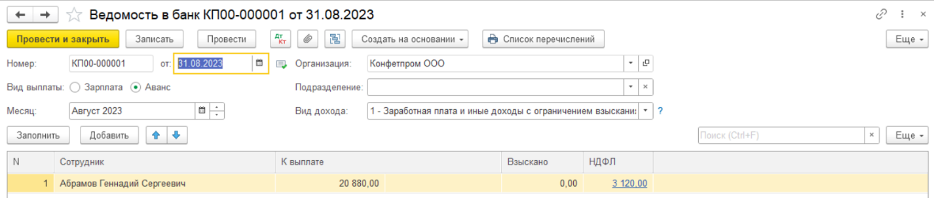

Кроме того, следует проверить в ведомости день выплаты зарплаты. Переходим в раздел «Зарплата и кадры» — «Зарплата» — «Ведомость в кассу/банк», создаем новую ведомость или открываем существующую. Отмечаем «Аванс» или «Зарплата» и проверяем, корректно ли указана дата выплаты у всех сотрудников, исправляем при необходимости.

Налог просчитается корректно только при совпадении дат в «Начислении зарплаты» и в ведомости по выплате средств, или при указании в последней более поздней даты.

Порядок уплаты НДФЛ в 2023 году

Возвращаемся к теме изменений в сроках оплаты, начисления и удержания НДФЛ в 2023 году.

Кратко основные корректировки в отношении НДФЛ в 2023 году:

- С 2023 года удерживать НДФЛ необходимо отдельно с каждой выплаты работнику, а не в конце месяца по общим результатам начислений (зарплатных, авансовых, отпускных, больничных). К примеру, в мае — с аванса, а в июне — с заработной платы. Процент налога тот же - 13%, но он будет разбит на части.

- Изменены сроки выплаты НДФЛ:

- 28-го числа ежемесячно— за срок с 23 числа предшествующего месяца по 22 число текущего. Если 28 число – выходной, то в ближайший после него понедельник;

- в последний рабочий день в году— за 23-31 декабря;

- 28 января— за 1-22 января.

- Отчетность предоставляется до оплаты НДФЛ. Сначала нужно будет уведомить ФНС об удержанном налоге и только затем оплатить его. Обновленные даты подачи 6-НДФЛ представим в таблице далее.

- Требуется предоставлять новый отчет «Персонифицированные сведения» не позже 25 числа ежемесячно. Он содержит ФИО, СНИЛС, ИНН всех работников и сумму выплат, начисленных за предшествующий месяц.

- Появился единый налоговый счет (ЕНС). Федеральное казначейство завело его на все компании и индивидуальных предпринимателей. То есть, сейчас налоги можно переводить на ЕНС, а ФНС сама распределит средства.

Что изменилось в отчетности по форме 6-НДФЛ

Изменения по НДФЛ 2023 года отразились и на декларации 6-НДФЛ, демонстрируем их для вас в сравнительной таблице:

Период | Срок подачи до 2023 года | Срок подачи с 2023 года |

Отчет за 3, 6 и 9 месяцев. | Не позже последнего числа месяца, идущего за отчетным периодом. | не позже 25-го числа после каждого отчетного периода — 3, 6 и 9 месяцев. |

Отчет за год. | Не позже 1 марта года, идущего за отчетным годом. | не позже 25 февраля. |

Как создать ведомость на авансовые и зарплатные выплаты

Давайте вспомним порядок создания ведомости на авансовые и зарплатные выплаты в 1С:ЗУП 8.3 и 1С:Бухгалтерия.

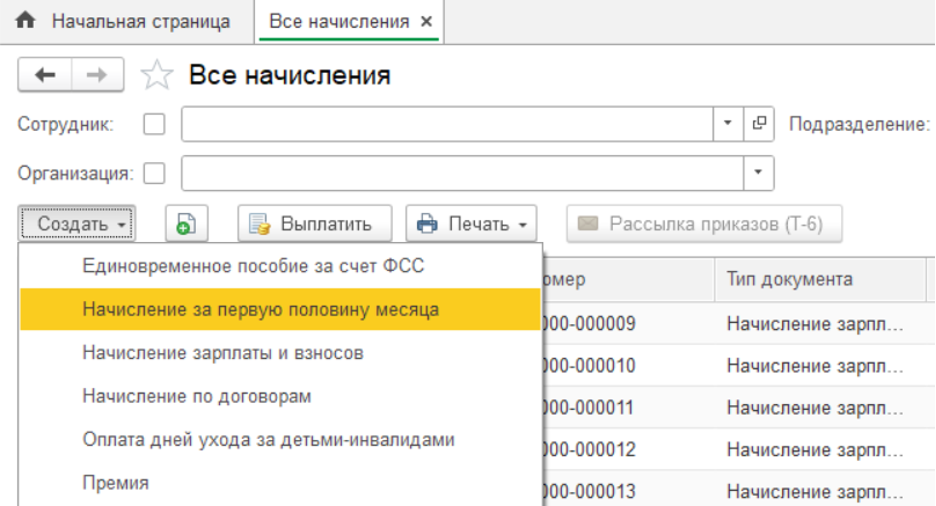

Чтобы сформировать в 1С:Бухгалтерия 8.3 «Окончательный расчет» или «Аванс», необходимо зайти из раздела «Главное» в «Зарплата и кадры» — «Все начисления» и выбрать необходимый вариант.

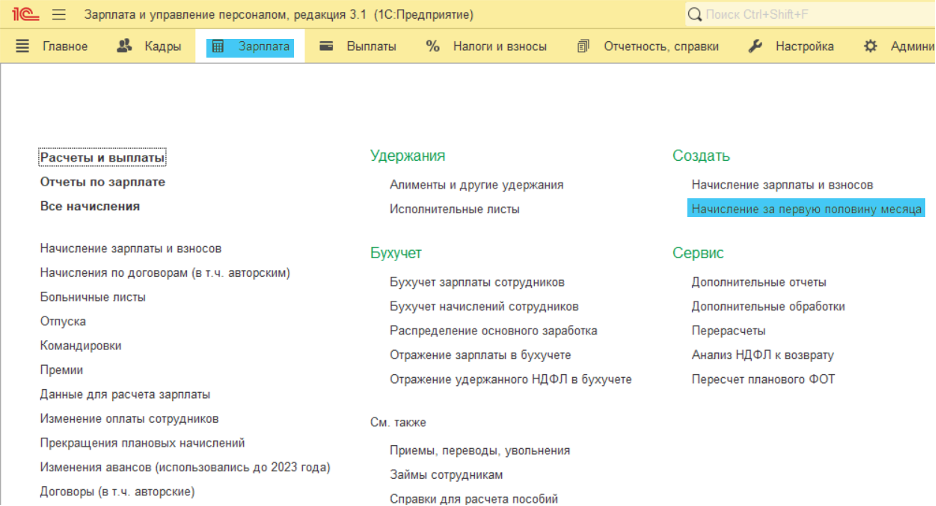

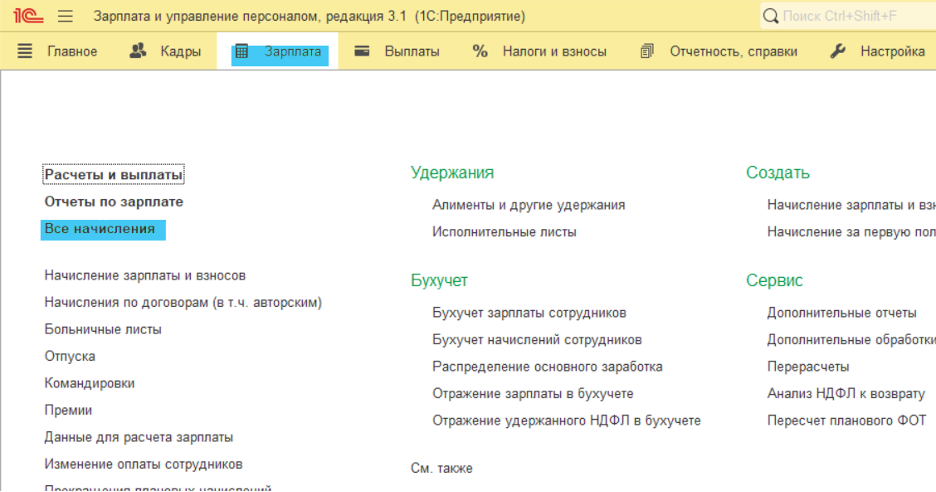

В 1С:ЗУП для создания этого документа следует зайти на страницу «Зарплата» — «Создать».

Или через раздел «Зарплата» — «Все начисления».

Выбираем необходимый вариант и нажимаем «Создать».

Уведомления по НДФЛ: назначение и время подачи

Ранее мы упоминали, что теперь налоговый агент оплачивает НДФЛ через ЕНС. Чтобы ФНС корректно распределила полученные средства, налоговому агенту необходимо каждый месяц до 25 числа уведомлять ИФНС о начисленном в течение месяца налоге на все доходы сотрудников. Далее рассмотрим как подготовить уведомления в 1С:Бухгалтерия и 1С:ЗУП.

Пример:

Если вы выплатили заработную плату до 23 числа включительно, то уведомить ИФНС нужно в настоящем месяце.

При выплате заработной платы, выполненной 24-31 числа, уведомление необходимо предоставить до 25 числа последующего месяца.

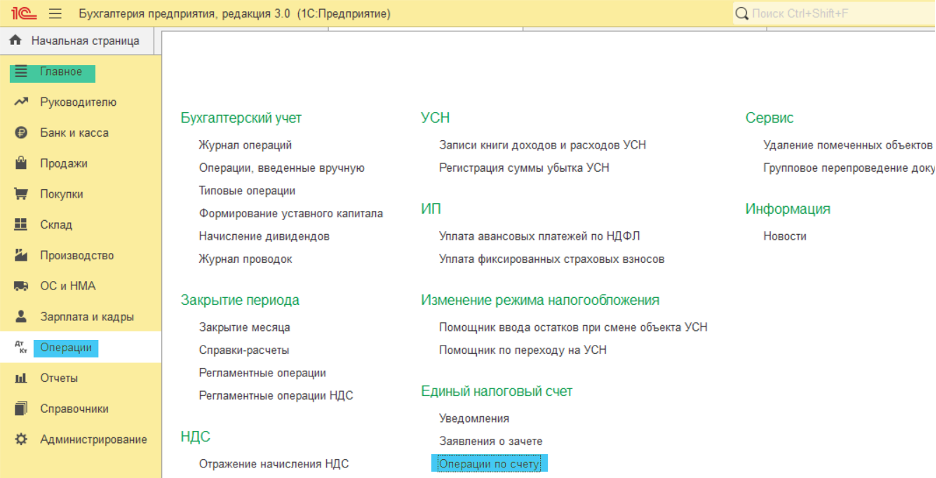

Вам понадобится применить инструмент ЕНС «Операции по счету» в 1С, если нужно указать прочие виды учета ЕНС (штрафы или другие, по которым уведомлять не обязательно). Найти эту функцию в программе 1С вы сможете таким путем: «Главное» — «Операции» — «Единый налоговый счет» — «Операции по счету».

Подготовка уведомлений в конфигурации 1С:ЗУП 8.3

Сразу отметим ключевой момент – уведомления формируются исключительно по удержанному НДФЛ, сейчас он вычисляется в момент фактической выплате заработной платы работнику. Получаем ведомость по выплатам и создаем уведомление о начисленных суммах налогов.

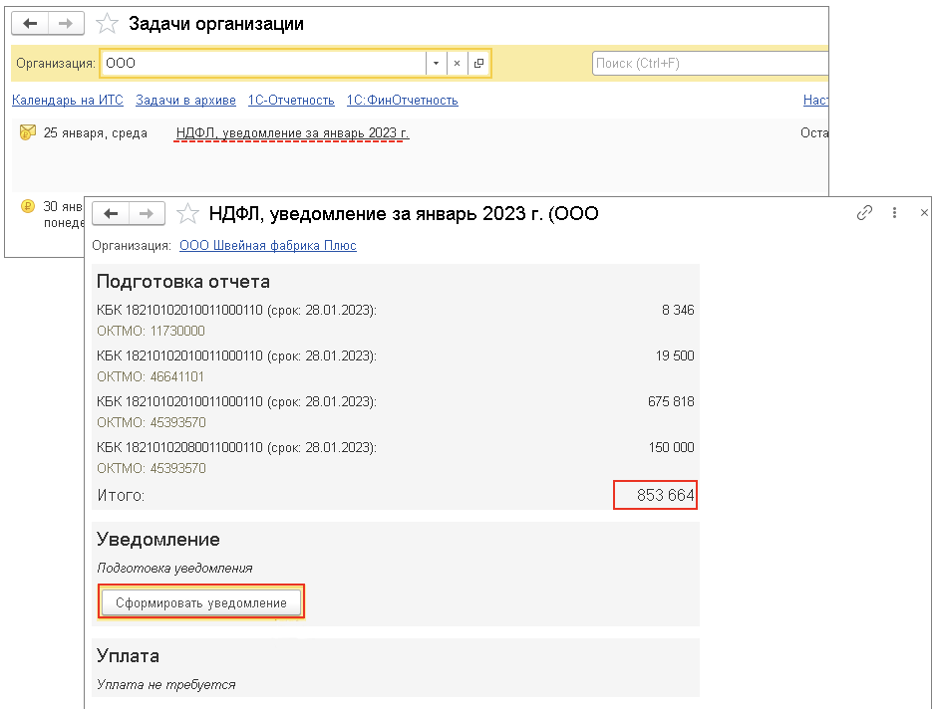

«Главное» — «Задачи организации» — «НДФЛ, уведомление».

Зарплатные, авансовые и прочие выплаты до 22 числа собираются в одно уведомление. В открытом окне нажимаем «Сформировать уведомление».

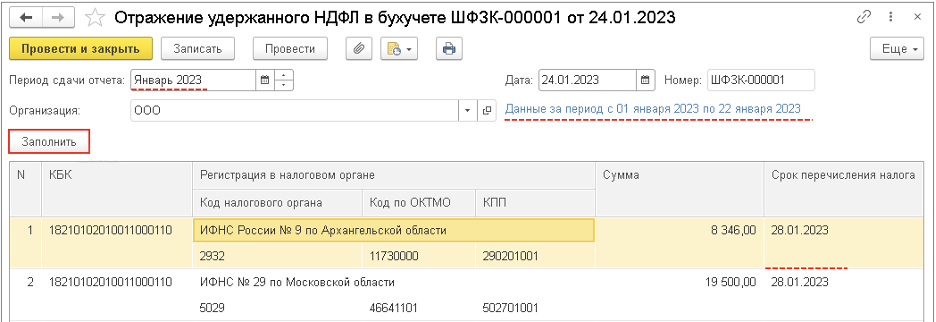

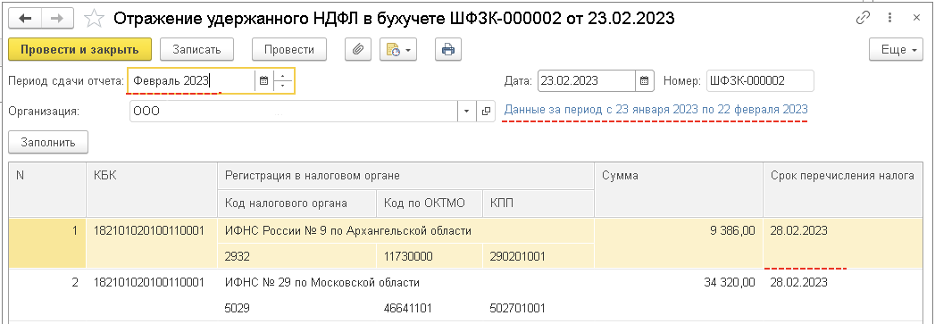

Рекомендуем также проверить корректность информации в налоговых учетных регистрах, чтобы исключить возможные ошибки. Для этого формируем контрольный документ с указанием периода - «Зарплата» — «Отражение удержанного НДФЛ».

Чтобы не совершить ошибки, учитываем следующее: за январь указан период 1-22 число, за другие месяцы (за исключением декабря) период с 23 числа предыдущего месяца по 22 нынешнего. Декабрь полностью учитывается в периоде с 23.11 по 31.12.

Подготовка уведомлений в конфигурации 1С:Бухгалтерия 8.3

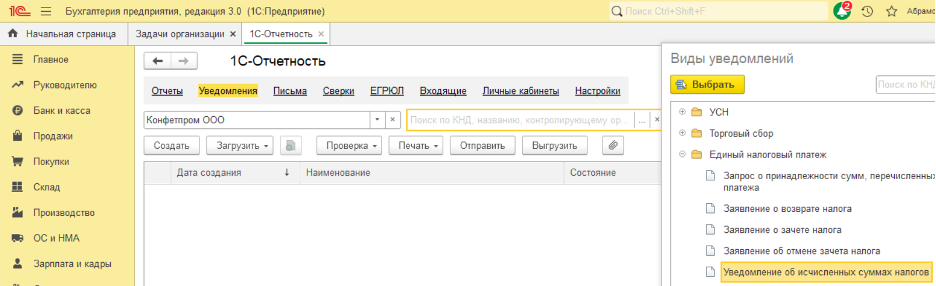

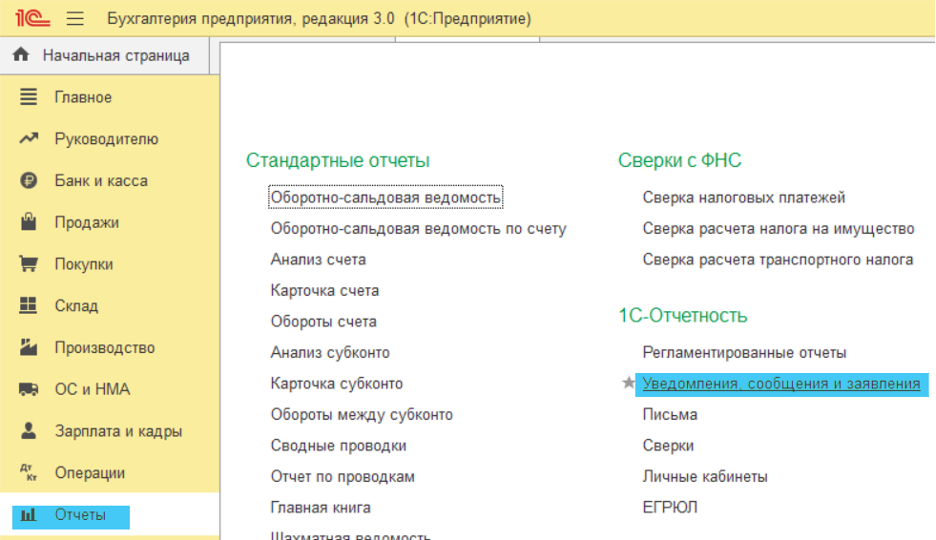

Принцип оформления уведомлений в 1С:Бухгалтерии не отличается от такового в 1С:Зарплата и управление персоналом, а именно: «Главное» — «Задачи организации» — «1С-Отчетность» — «Уведомления».

Другой вариант: «Отчеты» — «1С-Отчетность» - «Уведомления, сообщения и заявления».

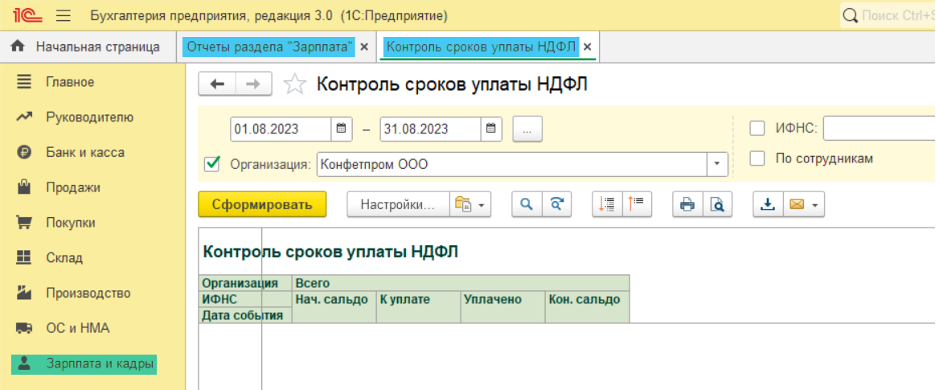

При необходимости проверки соотнесения приложением регистров, заполняемых по командам «Сформировать уведомление» и «Уплата» на конкретную дату нужно зайти в раздел «Зарплата и кадры» — «Отчеты по зарплате» — «Контроль сроков уплаты НДФЛ».

Типичные проблемы в использовании уведомлений

Рассмотрим самые распространенные проблемы с уведомлениями по НДФЛ, чтобы их избежать:

- Уведомление за нужный отчетный период содержит общий размер НДФЛ за срок удержания (по 23 число),поэтому предоставлять уведомление по НДФЛ раздельно при выплате аванса и зарплаты некорректно.

- Налоговому агенту нужно оповещать ИФНС исключительно по удержанному налогу, а это значит, что подача уведомление до выплаты заработной платы является некорректной.

- Зачислять начисленный НДФЛ на ЕНС до даты уплаты не является ошибкой, потому что средства на ЕНС копятся по всем налоговым сборам и используются ФНС по полученному уведомлению или декларации.

- При совпадении отчетного периода в уведомлении и в декларации налоговая засчитает это как ошибку и ответит соответствующим сообщением.

Что делать при отправке некорректного уведомления по НДФЛ

Ошибки расчета НДФЛ в 1С – это всегда неприятно, но не стоит паниковать, попробуйте их исправить:

- При некорректном указании кодов бюджетной классификации или ОКТМО и получении оповещения из ИФНС о том, что код невозможно принять, следует отправить новое уведомление с корректными реквизитами.

- При допущении ошибки в размере начисленного налога в новом уведомлении следует указать корректную сумму, а другие реквизиты изменять не обязательно.

- При указании других ошибочных сведений в первой строке расшифровки налога следует написать нулевую сумму, но внести в документ еще одну строку (налоговый блок) с корректной информацией. В одной и той же форме уведомления допускается указание сведений по нескольким налогам сразу.

Другие вероятные ошибки при расчете НДФЛ в 1С

Если после уплаты дохода ведомостью снова зайти в документ начисления и поменять «Планируемую дату выплаты», то в учете НДФЛ появляется отрицательных доход. Справиться с этой ошибкой можно, заново проведя ведомость после изменения «Планируемой даты выплаты».

Операторы 1С сталкиваются со следующей проблемой в 1С:ЗУП 3.1: при проведении на дату расчета НДФЛ с зарплаты авансовой ведомости программа неверно начисляет НДФЛ.

Чтобы эта проблема не появлялась, необходимо провести все оплаченные ведомости на дату расчета зарплаты. Иначе НДФЛ будет высчитываться некорректно:

- В «Начислении зарплаты и взносов» налог будет указан 1 строкой.

- Как только ведомости на авансовую выплату будут проведены, рассчитанный и удержанный налог распределятся по различным месяцам.

Решение - провести ведомость на авансовый платеж, после чего сделать пересчет НДФЛ в «Начислении зарплаты и взносов».

Заключение

Мы понимаем, что адаптация к изменениям – процесс трудоемкий и требующий особого внимания. Команда фирмы «1С» прилагает максимальные усилия чтобы облегчить этот период пользователям их продуктов, поэтому программные продукты 1С, которые мы вспоминали в данной статье (программы 1С - 1С:Бухгалтерия и 1С:ЗУП),уже актуализированы под вышедшие изменения. А наши сотрудники в свою очередь этой статьей попытались ответить на ваши вопросы, но если они еще остались, то наши специалисты будут рады вам помочь и провести консультацию, в ходе которой вы сможете решить все возникшие сложности!